Trumpas atsakymas – ne. Projekto tikslas yra parodyti, kad gyvenant Lietuvoje galima kiekvieną mėnesį nuosekliai investuoti 10-15% savo (projekte – vidutinių Lietuvos) pajamų, iš to susidaryti diversifikuotą investicijų krepšelį ir ilgainiui turėti finansinę pagalvę. Kuri dar ir generuotų nuolatinį srautą. Tačiau tai nėra tapatu finansinei laisvei, apie kurią kalba FIRE.

Ilgesnis atsakymas turėtų prasidėti nuo FIRE akronimo iššifravimo. Jis reiškia financial independence, retire early. Tai yra itin mėgstamas užsiėmimas tarp jaunimo, kuomet pradedama investuoti labai anksti, investuojama labai didelė dalis pajamų ir tikimasi į pensiją išeiti sulaukus 30-40 metų. Apie tai kalba ne vienas Lietuvos tinklaraštis, keli pavyzdžiai:

FIRE nuo tipinio racionalaus gyvenimo būdo skiriasi ne tuo, kad dalis pajamų investuojama, tačiau būtent investuojamų pajamų dalimi. Ilgą laiką buvo įprasta sakyti, jog reikia investuoti 10-25% vidutinių pajamų. Tačiau FIRE šalininkai teigia, kad tokia proporcija yra maža ir reikia judėti link 30-70%. Būtent ypatingai didelis taupumas yra FIRE išskirtinis bruožas. Tai yra siekis sutaupyti kuo daugiau ir tuos sutaupytus pinigus investuoti, idant kuo greičiau pavyktų sukaupti labai didelį investicinį krepšelį.

Teoriškai FIRE skamba labai gerai. Šį judėjimą atsirasti paskatino investicijų ir finansų rinkų liberalizavimas, globalizacija ir technologijos. Per pastarąjį dešimtmetį susikūrė infrastruktūra, kurios dėka investuoti mažomis sumomis gali bet kas iš bet kur. Užtenka turėti laisvą šimtą kitą ir pirmyn į investicijų pasauly.

Todėl tuo susidomėjo daug jaunų žmonių. Kurie nenori dirbti nuo 8 iki 17 monotoniškame biure, didelėje korporacijoje. Kurie mieliau veiktų, kas jiems smagu ir keliautų po pasaulį, nesirūpindami pinigais.

Tačiau pats FIRE užsiimti nei ketinu, nei siūlau. Ir tam turiu labai aiškias kelias priežastis.

Pirma, FIRE yra perteklinio taupymo gyvenimo būdas. Jei klasikinė teorija siūlo investuoti 10-25% vidutinių pajamų, tai FIRE šalininkai siūlo investuoti 30-70%. Man tokia proporcija atrodo nei logiška, nei reikalinga. Pats tikiu, kad uždirbant vidutinį atlyginimą turėtum investuoti 15-20% ir investuojamų pajamų dalis turėtų augti kartu su pajamomis. Tai yra, jei pajamos padidėja nuo 1000 iki 3000 eurų, investuoti jau galima ir 30-40%. O link 50%+ matau prasmę judėti, kai pajamos siekia bent 7-10k EUR per mėnesį.

Investavimas yra vartojimo perkėlimas į ateitį, jį padidinant. Matau prasmę daryti tai su tam tikra pajamų dalimi. Tačiau noriu gerai gyventi ir šiandien, ne tik kažkada. Kol kas balansą randu ties 15-30% taupymu.

Tad pats labiau žiūriu į pajamų pusę. Nes, pasak labai geros Lietuvių patarlės, iš šūdo vaško neišspausi. Jei neuždirbi eurų, tai suk galvą, kaip jų uždirbti daugiau. O ne kaip padalinti nulį taip, kad kažkada būtų ne nulis. Investavimas yra kapitalo įdarbinimas, ne magija.

Visų pinigų šiandien taškyti nereikia. Perteklinis vartojimas taip pat yra blogai. Bet nereikia ir savęs apgaudinėti, kad iš tūkstančio eurų pajamų per mėnesį tapsi turtingu. Jei nori būti turtingas – eik užsidirbk.

Antra, nesuprantu FIRE prasmės ir esmės. Kiek teko skaityti, atsakinėti į komentarus ir skaityti mano pasisakymų kritiką, visuomet lieku nieko nesupratęs. Nes tipinio Lietuvos FIRE šalininko tikslas yra 300-500 tūkstančių eurų.

Tuomet teigiama, kad tiek pasiekus per 10-15 metų, per metus bus nusiimama 4% pinigų. Kas reiškia 12-20 tūkstančių metines pajamas, arba 850-1400 mėnesio pajamas, po 15% GPM. Pasakius, kad už tiek tikrai bus sunku išgyventi ir darbo/kitokio papildomų pajamų generavimo tikrai nepavyks visiškai atsisakyti, visuomet gaunu atsakymą niekas ir nežada gyventi tik iš investicijų. Tai aišku, kad dar dirbsiu/užsiimsiu hobiu !

Tai ok, tada kur ta RE – retire early dalis ? Jei iš investicijų, pasiekus numatytą finansinį tikslą, nebus gyvenama, tai kam tada tas tikslas reikalingas ? Kokia yra finansinio tikslo prasmė, jei jis nepasiekia plano pavadinime apibrėžiamo tikslo ? Kodėl negalima tada užsiimti mėgstama veiklai šiandien ? Kodėl jau šiandien nepradėti verslo ar nepaversti hobio verslu ? Kam reikia 10 metų laukti ? Ką ta štukė eurų per mėnesį po 10-15 metų pakeis ? Nieko nesuprantu.

Antra, likusi FE – financial independence dalis man taip pat nėra aiški. Nepriklausomybę suprantu kaip padėtį, kai kažkoks veiksnys, šiuo atveju finansai, tau absoliučiai nedaro jokios įtakos. Todėl, kalbant tiksliau ir griežčiau, finansinę nepriklausomybę suprantu kaip sąlygos

Net financial wealth>Total estimated remaining lifetime consumption

išpildymą. Tačiau jei sąskaitoje yra 400k eurų ir tau 35 metai, tai tikėtina gyvensi dar ~45-55 metus. Dėl ko, po 15% GPM, tavo nuosekliai per likusį gyvenimą išleidžiamas net financial wealth reiškia 500-600 eurų per mėnesį pajamas. Kas yra arčiau minimalaus atlyginimo, nei gero bei patogaus gyvenimo.

Todėl ir antra iš dviejų FIRE sudarančių dalių man neatrodo išpildoma. Dėl ko visiškai nesuprantu šito manevro prasmės ir man FIRE skamba kaip 15 metų gyvenimas susispaudus už mažesnį nei vidutinį atlyginimą tam, kad likusius 45 metus galėtum gyventi už mažesnį nei vidutinį atlyginimą. Tik su sexy pavadinimu ir istorija.

Trečia, žmonės, pradėję investuoti 2010-2011 metais, nepažįsta likvidumo dingimo, rinkų volatilumo, panikos ir to laiko, kai rinkos krenta nevaikiškai. Daugelis P2X ar tokių platformų kaip ETF Matic naudotojų realiai nevertina tikimybės, kad jų visi pinigai tam tikroje platformoje gali dingti per naktį. Nevertinama tikimybė, kad dalis nupirktų ETF realiai gali išnykti ir palikti tave su nuliu. Taip pat nėra pilnai vertinami trumpalaikių problemų kylančių dėl itin sparčios infliacijos scenarijai. Ypač kai tokie scenarijai sutampa su rinkų kritimu.

Mano vertinimu, norint realiai gyventi vien iš investicijų be baimės likti gatvėje, galima turint bent 3-6 mio EUR investicijų. Kurios būtų investuotos tiek finansų rinkose, tiek į realų turtą, tiek į alternatyvas. Skaidant viską geografiškai, per skirtingus paslaugų teikėjus ir taip toliau. Iki tokių sumų gyvenimas iš investicijų yra tolygu adaptive cruise control paleidimui ant 240 km/h Vilnius – Klaipėda tikintis, kad elektronika viską sutvarkys.

O, uždirbant 2-5k eurų per mėnesį, 3-6 mio EUR greit nesukaupsi. Tam būtina sukurti savo verslą.

Ketvirta, FIRE suponuoja, kad tam tikru, ir dažniausiai gana artimu, gyvenimo etapu bus pradedama gyventi iš investicinės grąžos, dėl ko krepšelis bus arba (a) kanibalizuojamas, arba (b) nebebus pildomas, arba (c) bus pildomas žymiai lėčiau.

Nors ateityje pravalgyti investicijas nėra blogai ir tai padaryti visai logiška, blogai yra siūlomi 10-15 metų investavimo laikotarpiai, per kuriuos negaunama matematinė investicijų nauda.

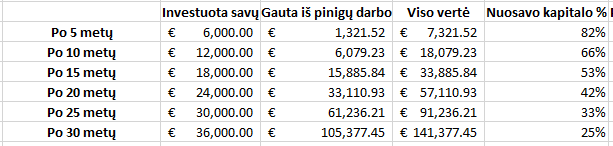

Nepaisant, kokią sumą investuoji kiekvieną mėnesį, per 10 metų kaupimo su 8% metine grąža, tavo investicinis portfelis susidės iš (i) tavo įmokų, kurios sudarys ~66% viso investicijų ir (ii) investicijų uždirbtos grąžos, kurios sudarys 34% viso investicijų. Per 15 metų proporcijos pasikeičia ir tavo sunešta suma sudaro ~53%, o investicijų sugeneruota grąža sudaro ~47%. Po 20 metų proporcija tampa 48/52, po 25 jau 33/67, o po 30 krepšelio sandara yra 25/75:

Todėl, jei nustoji kaupti po 10 metų, iš investavimo nepasiimi naudos. Realiai tiesiog dedi kuo daugiau pinigų kiekvieną mėnesį ne tam, kad juos įdarbintum, o tam, kad juos pasidėtum. Todėl su vartojimu šiandien atsisveikini be jokio tikslo – tiesiog perkeli pinigus į ateitį, kas neturi jokios prasmės.

Investavimo tikslas – perkelti šiandienos pajamas į ateitį, iki to laiko jas įdarbinant, dėl ko realios ateities pajamos, dėl šiandien atsisakyto vartojimo, bus didesnės. Jei nori pajusti realią investicijų naudą, turėtum kaupti bent 20 metų. Nes tik tuomet tavo investicijos tau uždirbs daugiau pinigų, nei tu jų sudėsi – kas ir yra investavimo tikslas.

Penkta, nemėgstu savęs apgaudinėti. Neapsiverčia liežuvis vadinti finansine laisve kelių šimtų tūkstančių sąskaitoje. Tai tėra finansinė pagalvė. Kuri gali pagerinti gyvenimą, generuoti papildomų pajamų, padėti apsidrausti nuo nelaimių. Bet laisvės jokios tokie pinigai nesuteikia. Toliau privalai dirbti, net jei ir su ilgesnėmis atostogomis. Toliau esi priklausomas nuo įvairių pajamų šaltinių. Toliau gyveni kaip gyvenęs. Susifuormuoji tik finansinę pagalvę, kurią įmanoma suformuoti ir su mažiau streso.

Minimalią finansinę laisvę skaičiuoju paprastai – kiek man reikėtų turėti pinigų, jog kiekvieną mėnesį galėčiau išsimokėti bent po 10 000 eurų (tai yra normalų Šveicarijos, JAV, Liuksemburgo atlyginimą), įskaičiuojant tikėtiną 3% vidutinę infliaciją ir optimistinę tikimybę nugyventi dar 60 metų ? Atsakymas – 19 566 412.42 eurų. Tad 20 mio EUR sąskaitoje galėtų generuoti teorinį constant buying power ir minimalų gerą gyvenimą iki gyvenimo galo, jų neinvestuojant.

Jei pinigus investuosime, tai 120k per metus su 3% realia investicijų grąža (gana saugus variantas) man leistų generuoti 4 mio EUR krepšelis. Mokesčius praleiskim, užteks 8 500 eurų per mėneesį. Todėl finansine laisve ir galimybe gyventi iš investicijų būtent ir laikau min 3-6 mio EUR finansinio turto.

Šešta, mane tiesiog žudo smulkmeniškumas, taupumas ir labiausiai – smulkmeniškas taupumas. Galiu kalbėti apie taupymą ir susispaudimą kuriam laikui dėl kelių milijonų suprantamoje ateityje. Galiu taupyti po 70% pajamų ir jas kišti į verslą, jei to reikia ir matau tame naudą. Bet taupyti 5 eurus kavai tam, kad po 10 metų turėtum 10 tūkstančių eurų ? Nu sorry, man tai nei įdomu, nei svarbu ir iš esmės juokinga.

Skaičiuoti, ar gerti kavą, ar negerti. Skaičiuoti, kokį maistą ir kur pirkti. Eiti ieškoti valgyti ne už 6 eurus, o už 3.45. Tris dienas rinktis naują pirkinį, idant būtų galima sutaupyti 20-50 eurų. Rinktis pigų hostelį atostogoms. Skristi su Ryanair per Londoną į Tiraną, nes taip 50 eurų sutaupai. Kažko sau neleisti. Ir taip toliau ir toliau ir toliau verčia mane daužyti galvą į sieną ir tikėtis, kad mano egzistencija jau tuoj pasibaigs.

Mano akimis tai šūdeliavimas, o ne gyvenimas. Jei gyveni, reikia gyventi. Esu liberalus hedonistas ir mėgstu gyvenimą mylėti.

Todėl ir niekam nesiūlau FIRE. Todėl ir šis projektas nėra apie FIRE ar susijęs su FIRE judėjimu.

Siūlau susirasti mylimą darbą, palaipsniui susikurti vieną-du-penkis verslus, juos exitinti. Nuolat taupyti 15-30% savo pajamų, jas investuojant į finansų rinkas (taip diversifikuojant pajamų šaltinius ir apsidraudžiant nuo nesėkmių, geografinės rizikos etc). Bei kiekvieną dieną galvoti, kaip pasididinti savo pajamas. Kaip susikaupti bent 10 mio EUR sąskaitoje. O ne kaip sutaupyti 38 eurus šį mėnesį, kad po 10 metų jie pavirstų 364 eurais.

FIRE nėra iš esmės blogai. Tai tiesiog nėra racionalu resursų alokacijos atžvilgiu. Tačiau užsiimti FIRE yra geriau, nei visai nieko neinvestuoti. Bet tai yra du kraštutinumai, tarp kurių yra dar ir viduriukas, kuris man ir atrodo tinkamas. Skirtumas tarp FIRE bei tipinio dalies savo pajamų investavimo yra kaip skirtumas tarp dantų valymo ir dantų valymo 8 kartus per dieną. Gal labai blogiau nuo to ir nebus, bet resursų alokacijos atžvilgiu neracionalu.