Nuo pat vasario pabaigos rinkos juda labai gražiai. Vyksta daug veiksmo. Daugelis investuotojų išgyvena pirmą rimtesnę baimę. Kuomet ir rinkos krenta po 10% per dieną, ir lauke siaučia virusas žudikas. Geri laikai. Išmoko daug įvairių dalykų.

Tokiais laikais dažnas investuotojas nori tapti rimtu spekuliantu. Gaudyti viršūnes ir dugnus. Dažniausiai kuo mažiau patirties, tuo didesnis noras suprekiauti visus judesius. Klasika. Žavu.

Patirties neturintys labai retai supranta, jog tiek investavimas, tiek spekuliavimas yra ilgalaikis žaidimas. Kurį laimi ne tas, kuris būna teisus, o tas, kuris būna statistiškai teisus. Tarp šių sąvokų yra labai labai didelis skirtumas.

Įsivaizduokite, kad žaidžiate labai keistoje loterijoje, kurioje turite rinktis ŽALIĄ arba GELTONĄ. Po pasirinkimo, ekrane užsidega viena iš spalvų. Jei tai jūsų pasirinkta – laimite. ŽALIĄ spalvą ekranas rodo su 51% tikimybe. GELTONĄ su 49% tikimybe. Laimėjimo atveju pasidvigubinate, pralaimėjimo atveju netenkate statymo sumos. Laiminti strategija yra akivaizdi: visuomet renkiesi ŽALIĄ ir nesuki galvos. Tuomet būsi statistiškai teisus.

Statistinė tiesa gali labai smarkiai skirtis nuo buvimo teisiu kiekvieno parodymo metu. Gerai statistikos neišmanantis asmuo gali pradėti dėlioti strategijas, paremtas kognityviniais nuokrypiais arba euristikomis. Pavyzdžiui teigti, jog jau 8 kartus iš eilės krito ŽALIA, tai dabar nebekris.Arba tai tu pažiūrėk, kaip eina geltona, dabar geltonos eilė. Arba patrinti savo nosį nudvėsusio bebro uodega, išmirkyta acto marinate dar 1964 metais, ir tuomet sakyti – dabar stobal GELTONA bus seniukai, aš atsakau.

Kartais visos šios nesąmonės gali atrodyti lyg veiksmingos priemonės. Egzistuoja reali tikimybė, jog sustačius racionalų ir prietaringą asmenis, prietaringas asmuo atspės 20 iš 20 spalvų, atsižvelgdamas tik į savo prietarus ir rinkdamasis tai vieną, tai kitą spalvą. Tuo tarpu racionalus agentas galimai laimės tik 10 iš 20 atvejų.

Šios situacijos stebėtojui, ypač nežinančiam spalvų pasirodymo realių tikimybių, atrodys, kad nesąmonėmis užsiimantis asmuo naudojasi geresne strategija. Nes jo pataikymo procentas yra labai didelis. Juk jis visuomet būna TEISUS. Nors tuo pačiu metu statistiškai jis yra neteisus ir absoliučiai iracionalus.

Teisumo ir neteisumo problema pasimatys tik po 1000 ar 10 000 iteracijų. Tuomet taps akivaizdu, jog statistiškai teisinga strategija besivadovaujantis (tai yra tik ŽALIĄ besirenkantis) žaidėjas uždirba. Tuo tarpu kitas žaidėjas pinigus praranda.

Nors ne identiškai, tačiau labai panašiai viskas vyksta investavime. Pradedantieji ir patirties neturintys įsivaizduoja, kad jie gali nuspėti, kur judės rinka trumpuoju periodu. Taip pat nuspėti didesnes krizes, rinkos kritimus, atšokimus. Kartais jie būna teisūs ir didesnį kritimą arba atšokimą nuspėja gana tiksliai. Tuomet jiems atrodo, kad tai buvo ne absoliučios sėkmės, o jų gabumų nuopelnas.

Nors realiai jie žaidžia pagal iracionalią ir neefektyvią strategiją. Nes tokia strategija sumažina pelno tikimybę, padidina riziką.

Grįžkime keliomis savaitėmis atgal. Kuomet rinkos tik pradėjo kristi. Vasario mėnesio pabaigoje gavau ne vieną klausimą apie tai, kad gal verta viską parduoti ir atpirkti vėliau, kuomet kainos dar labiau pakris. Mano atsakymas į šį klausimą visuomet yra toks pats:

Nuspėti rinkos neįmanoma. Pardavinėti ir bandyti atpirkti po to, kai rinka jau pakrito ~10% per savaitę, yra neracionalu. Smulkiajam investuotojui derėtų laikytis strategijos ir toliau periodiškai investuoti nustatytas sumas arba nedaryti nieko. Jei yra galimybė, nutikus 10% ir didesniam kritimui, verta investuojamas sumas didinti. Net jei kritimas tęsis ir sieks 30-50%, pardavinėti ir bandyti atpirkti nėra statistiškai teisinga strategija. Nes (i) niekada negali žinoti, ar kritimas tęsis bei (ii) jei kritimas tęsis, turėsi nuspręsti, kada vėl grįžti į rinką (kas yra dar sudėtingiau, nei parduoti laiku). Racionalu arba nedaryti nieko, arba pirkti atpigusius aktyvus periodiškai.

Savaime suprantama, kad kritimui užsitęsus, toks paaiškinimas daug kam netinka. Daug kas galvoja ir sako, kad va galėjo ten parduot ir būtų dabar sutaupę 15%. Kas teoriškai yra tiesa. Tačiau pamodeliuokime kelis scenarijus.

Įsivaizduokime, kad turėjote S&P 500 (SPX) fondą, kurį pardavėte vasario pabaigoje, kai SPX vertė siekė 2954.22. Tuomet pralaukėte pačias baisiausias dienas ir dabar jau dairotės, kada bus verta grįžti į rinką. Atsižvelgiant į sentimentą, ypač tarp naujokų, dabar vyrauja niūrios nuotaikos. Laukiama tolimesnio kritimo. Todėl greičiausiai kol kas į rinką negrįšite. Tarkime palauksite dar savaitę ir tuomet, jei viskas gerai, pirksite. Kas tada bus ?

Kadangi kas vyks kitą savaitę žinoti negaliu, tai ateitį prognozuoju pagal tai, kas vyko rinkose po to, kai buvo pasiektas praeitos krizės dugnas.

O bus maždaug taip:

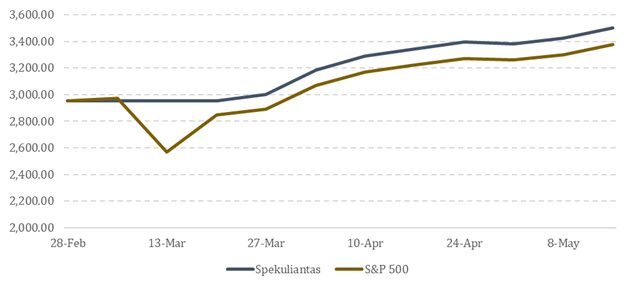

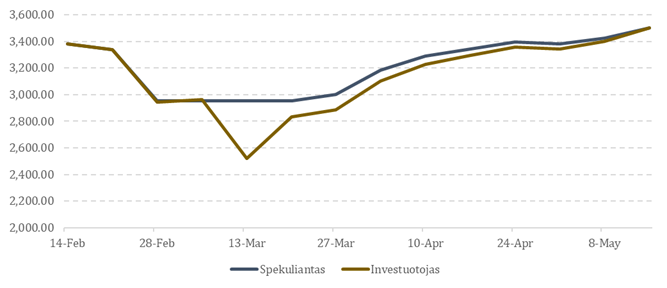

Jei viskas vyks, kaip vyko po praeitos didžiosios krizės, į ten, kur buvome vasario viduryje (tai yra daugmaž aukščiausią tašką), rinkos grįš gegužės viduryje. Jūs iš to uždirbsite 18.5%. Puikus rezultatas. Įvertinus komisinius mokesčius rezultatas bus prastesnis, bet nesvarbu.

Kas nutiktų, jei investuotumėte periodiškai po 100 eurų ? Labai priklauso, ką ir kaip vertinsime. Jei vertinsime periodinių investicijų grąžą nuo dienos, kai spekuliantas pasitraukė iš rinkos, periodinės investicijos (skaičiuojant iki gegužės vidurio), atneš 10.34% grąžą. Tad 8% mažiau, nei šokinėjimas.

Bet vertinant įtaką ne būtent konkrečioms investicijoms per tą laikotarpį, o visam krepšeliui, gauname kiek kitokius rezultatus. Siekiant įvertinti, pirmiausia imame vasario vidurio (tai yra ~ piko) SPX kainą, kuri buvo maždaug 3380 ir pažiūrime, kiek ji skiriasi nuo galutinės spekulianto krepšelio vertės – tai yra 3501.811. Gaunasi 3.59% spekulianto laimėjimas.

Tuo tarpu jei investuotojas ne dugnus gaudytų, o kiekvieną savaitę investuotų po 100 pinigų, tai gegužės viduryje turėtų 4799.11, iš kurių, norint palyginti rezultatus, reikėtų atimti 1300 investicijų, po ko liktų 3499.11 pinigų. Tai susivestų į 3.52% grąžą nuo 3380 piko. Arba 0.07% mažiau, nei aktyviai spekuliuojant.

Situaciją vertinti galima dar įvairiai kaip. Galima ir pradinį tašką skaičiuoti kitoje vietoje. Ir įėjimo/išėjimo taškus derintis. Tačiau čia nupieštas atvejis nepatyrusiam spekuliantui yra gana optimistinis, tuo tarpu investuotojui – realistiškas.

Tiesa, investuotojo atveju grąža labai priklausys nuo investuojamos per savaitę sumos ir viso krepšelio dydžio santykio. Jei vertinsime, kad eksperimentą pradedame su 30, o ne 3 tūkstančiais, periodinės investicijos po 100 eurų naudos daug neatneš ir investuotojas nuo spekulianto atsiliks 3.2% neuždirbtos grąžos. Jei investuotojas tiesiog vadovausis buy and hold strategija be jokių papildomų investicijų, tai spekulianto grąža (akivaizdu) jį lenks 3.59%.

Nuo 2009 metų vidurio savaičių, kuomet S&P 500 indeksas krito daugiau nei 5%, buvo 11. Jei neskaičiuosime paskutinių įvykių, vidutinis S&P 500 indekso vertės pokytis, po tokios savaitės einantį mėnesį, būdavo 2.8%. Per po tokios savaitės sekančias dvi savaites S&P 500 vidutiniškai augdavo 0.49%.

Tad, jei laimę būtų bandęs visus 11 kartų, spekuliantas teisus būtų tik 1 iš jų. O net ir tuo atveju, jei būtų pavykę uždirbti 3.59% (skirtumas nuo buy and hold), per kitus kartus patirti nuostoliai gerokai viršytų 3.59%. Jei įskaičiuotumėme visus susijusius komisinius, nuostolis būtų tikrai solidus.

Istoriškai smulkiajam investuotojui statistiškai teisinga strategija yra pirk ir laikyk bei nuolat, arba kuomet prasideda kritimas, papildyk krepšelį naujais pinigais. Spekuliuoti verta tik turintiems daug patirties, žinių ir galintiems skirti tam laiko. Vidutiniam smulkiam investuotojui šokinėjimas bei spėliojimas yra savižudybė (ką rodo ir akademiniai tyrimai).

Taip, galite kokį kartą būti teisūs. Tuo metu džiaugtis, kad neklausėte senų patyrusių diedų, o laiku pardavėte, laikui nupirkote. Bet tai bus tik akla sėkmė. Statistiškai elgsitės neteisingai.

Investuotojų būna įvairių. Tarp jų yra norintys nuolatos būti teisūs arba norintys uždirbti (kuriems tinka likti neteisiems, kol jie žaidžia statistiškai teisingą strategiją). Pirmasis užsiėmimas yra smagus bei emociškai stiprus, antrasis gana nuobodus. Tačiau ilguoju laikotarpiu metodiškai uždirbti pinigų galima tik būnant statistiškai teisiu.